Стратегия «Тинькофф Инвестиций» на 2023 год: как обогнать индекс Мосбиржи

Материал носит исключительно ознакомительный характер и не содержит индивидуальных инвестиционных рекомендаций.

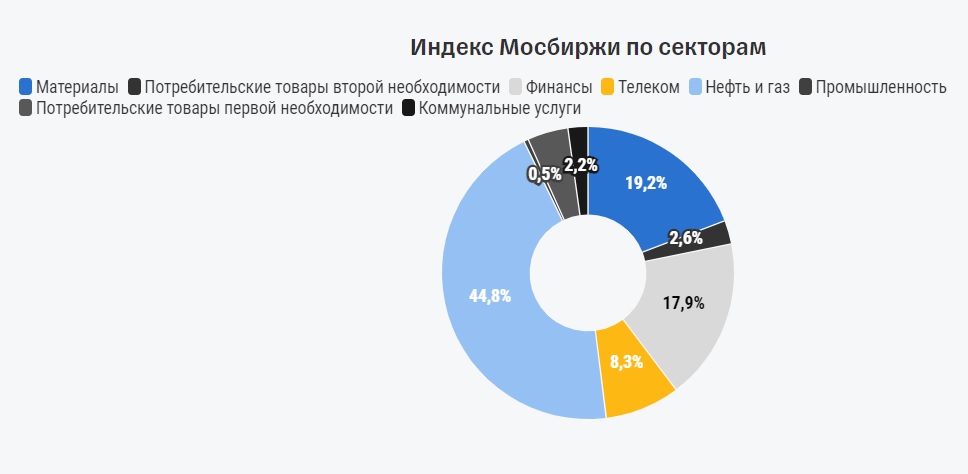

В «Тинькофф Инвестициях» назвали способ превзойти индекс Мосбиржи в 2023 году. Об этом сообщается в стратегии на 2023 год, опубликованной на сайте брокера. Аналитики напомнили, что наибольший вес в индексе имеют три сектора: нефтегазовый (45%), финансовый (18%) и добывающий (19%). На долю остальных секторов в совокупности приходится чуть менее 20%. В то же время три компании с самой большой долей — «Сбер», «Газпром» и ЛУКОЙЛ — занимают каждая более 10% индекса.

Фото: стратегия «Тинькофф Инвестиций» на 2023 год

«Получается, чтобы обыграть индекс Мосбиржи, нужно понимать движение акций сырьевых компаний, в частности трех титанов рынка. Учитывая именно этот факт, мы делаем ставку на финансовый сектор, так как вероятность роста интереса к «Сберу» очень высока после хорошей отчетности. Не иметь его в портфеле равносильно большому риску проиграть индексу в 2023-м», — считают авторы стратегии.

По их мнению, нефтегазовый сектор, несмотря на все его проблемы, также стоит держать в 2023 году. Это стоит делать на случай резкого роста интереса к рынку акций и притока средств на него — наиболее популярны среди инвесторов в таком сценарии могут быть бумаги самых крупных и известных компаний. Однако аналитики отметили, что, учитывая перспективы «Газпрома», в нефтегазовом секторе лучше покупать бумаги нефтяников или НОВАТЭКа. Акции газового гиганта, по словам авторов стратегии, могут стать балластом для всего индекса Мосбиржи.

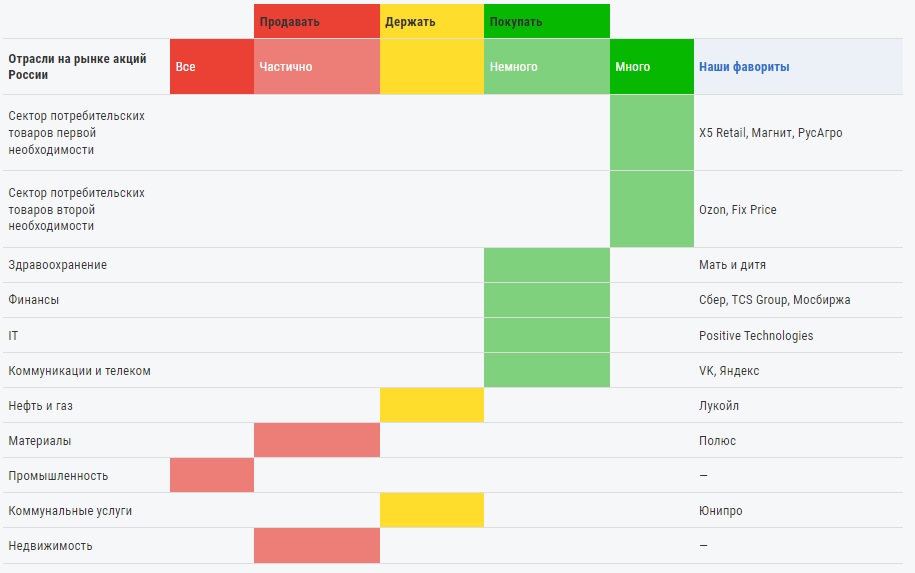

Перспективы каждого сектора и акции-фавориты

Фото: стратегия «Тинькофф Инвестиций» на 2023 год

Потребительские товары первой необходимости

Рейтинг: «Покупать много» В «Тинькофф Инвестцииях» отметили, что большинство акций в этом секторе все еще торгуется дешево при оценке текущих значениях мультипликаторов по сравнению с уровнем 2021 года. «Притом что компании ретейла открывают новые магазины, наращивают выручку и прибыль, а также держат под контролем долговую нагрузку. В следующем году многие компании могут решить проблему с редомициляцией (сменой регистрации компании с одной юрисдикции в другую. — «РБК Инвестиции») и снова начать выплачивать дивиденды акционерам, что наверняка станет драйвером роста их популярности среди частных инвесторов», — объяснили свой положительный взгляд на сектор аналитики. Они добавили, что сектор должен присутствовать в портфеле каждого инвестора не только как ставка на рост, но и как защитная инвестиция на случай реализации негативных сценариев развития экономики. Фавориты: X5 Group, «Магнит», «Русагро»

Потребительские товары второй необходимости

Рейтинг: «Покупать много» «В базовом сценарии мы рассчитываем на несильное падение экономической активности населения из-за СВО. Компании, которые быстро растут органически, а не только за счет рынка, продолжат показывать хорошие финансовые результаты», — отметили эксперты. Фавориты: Ozon, Fix Price В «Тинькофф Инвестициях» обратили внимание, что Ozon быстро растет и активно наращивает маржинальность бизнеса. По мнению экспертов, компания сможет продолжить рост даже в ухудшающихся экономических условиях. Fix Price, в свою очередь, формально относится к циклическому потребительскому сектору, но, по сути, близок к защитному. «Тем самым он берет лучшее из двух миров — хорошие органические темпы роста выручки за счет развития своего бизнеса и фокус на дешевой продукции, спрос на которую более устойчив в трудные для экономики времена», — заметили авторы стратегии.

Фото: Shutterstock

Здравоохранение

Рейтинг: «Немного покупать» Несмотря на то что отрасль здравоохранения не представлена в индексе Мосбиржи, в «Тинькофф Инвестициях» обратили внимание на одну компанию из этого сектора. Фаворит: «Мать и дитя» В брокерской компании отметили, что сеть клиник «Мать и дитя» довольно неплохо справилась в 2022 году с постковидным эффектом падения госпитализаций и с эффектом миграции платежеспособного населения из мегаполисов. «Если смотреть на 2023 год, у нее есть все шансы перейти к сильной динамике роста, а ее акции все еще довольно дешевые по мультипликаторам. К тому же компания относится к защитной отрасли и недавно решила возобновить выплаты дивидендов», — добавили аналитики.

Финансы

Рейтинг: «Немного покупать» В стратегии содержится предупреждение, что сектор все еще находится в некотором тумане, поскольку компании долго не публиковали отчетность и вели себя непрозрачно по отношению к инвесторам. Фавориты: Сбербанк, TCS Group, Московская биржа «Сбер» вошел в число наиболее интересных акций сектора по нескольким причинам. Сбербанк первым из крупных российских банков частично вернулся к раскрытию финансовых показателей, сообщив о возвращении к прибыли. По словам экспертов, «Сбер» дал инвесторам надежду на восстановление финансовой отрасли — в ноябре банк вновь вышел в плюс, подтвердив тем самым устойчивость прибыли.

В своем отчете данные по прибыли раскрыла и TCS Group. В первом квартале 2022 года банк смог остаться прибыльным, а во втором и третьем начал постепенно увеличивать прибыль. «В 2023-м нас, возможно, ждет постепенный рост прибыли, в том числе за счет расформирования резервов, созданных в 2022 году. Однако на это стоит рассчитывать только при базовом и позитивном сценариях развития событий», — спрогнозировали аналитики. Они также упомянули акции Мосбиржи, которой удалось показать довольно сильный двузначный рост прибыли в 2022 году. Среди положительных факторов для акций биржи — рост популярности российских бумаг после запрета для неквалифированных инвесторов на покупку иностранных акций, а также возможная выплата дивидендов в 2023 году.

IT

Рейтинг: «Немного покупать» Фаворит: «Группа Позитив» (Positive Technologies) В «Тинькофф Инвестициях» считают, что в будущем компания сможет войти в индекс Мосбиржи и стать в нем первой компанией, которую формально можно отнести к IT-сектору. По оценкам аналитиков, в 2023 году динамика финансовых показателей «Группы Позитив», вероятнее всего, будет более скромной на фоне эффекта высокой базы, но ничто не мешает компании активно развиваться на российском рынке в сегменте крупных предприятий, а также осваивать сегмент малого и среднего бизнеса. «Инвесторам стоит держать в уме высокие мультипликаторы акций компании. Темпы роста вполне их оправдывают», — отметили авторы стратегии.

Коммуникации и телеком

Рейтинг: «Немного покупать» Фавориты: «Яндекс», VK Аналитики отметили, что обе компании демонстрируют хорошую динамику выручки и занимают долю рынка, которая ранее принадлежала зарубежным сервисам. «Яндекс» и VK также теперь сосредоточились на своих ключевых направлениях и на увеличении прибыльности бизнеса. В результате в следующем году показатель EBITDA может показать хороший рост. Кроме того, эти акции чувствительны к изменению динамики рынка и в 2023 году могут показать мощный рост при реализации позитивного сценария.

Вместе с тем телекоммуникационные компании в текущей ситуации будут интересны дивидендным инвесторам. «Здесь пока не видно существенных перспектив роста компаний, но им удается поддерживать стабильность операций», — заметили в «Тинькофф Инвестициях».

Нефть и газ

Рейтинг: «Держать» По словам аналитиков, пока ожидать резкого падения цен на энергоносители не стоит, однако период, когда нефтегазовая отрасль обгоняет по доходности другие, может скоро закончиться. «Для российских компаний все еще сложнее. Они не могут в полной мере получить выгоду от энергетического кризиса. Европейские регуляторы устанавливают ценовой потолок для российской нефти, отказываются от газа, арестовывают зарубежные активы компаний, а российские власти непредсказуемо повышают налоги на отрасль. В таких условиях довольно трудно обосновать долгосрочные инвестиции в нефтегазовый сектор, и единственное, что привлекает инвесторов сейчас, — это краткосрочная доходность, а именно дивиденды . Компании, которые смогут дать высокую доходность, будут, скорее всего, в лидерах роста в 2023 году», — констатировали авторы стратегии. Позитивный сценарий для этой отрасли может выразиться в ослаблении санкций против российской нефти, а негативный — в дальнейшем повышении налогов. Против компаний сектора также играет отказ от публикации отчетности по МСФО.

Фаворит: ЛУКОЙЛ Аналитики отметили, что в 2022 году дивиденды ЛУКОЙЛа оказались ниже ожиданий рынка. В 2023 году, вероятно, нефтегазовый гигант может «исправиться»: логистические цепочки и операции перестроятся под новую реальность, и потребность в денежных потоках уменьшится, считают эксперты.

Фото: Shutterstock

Коммунальные услуги

Рейтинг: «Держать» Авторы стратегии считают, что компании по оказанию коммунальных услуг пока выглядят неинтересно. «Спрос на электроэнергию с июня снижается из-за экономического спада и замедления промышленной активности, а с ним и доходы компаний. В лучшем случае стоит ожидать дивидендов», — заключили эксперты. Фаворит: «Юнипро» По оценкам «Тинькофф Инвестиций», бумаги «Юнипро» имеют потенциал кратного роста в случае решения проблемы дивидендных выплат.

Контролирующий акционер компании — немецкая Uniper — не может получать дивиденды из-за ограничений на движение капитала в России.

Материалы

Рейтинг: «Частично продавать» В брокерской компании полагают, что сырьевые рынки, скорее всего, уже прошли через свои многолетние максимумы или находятся на грани снижения. Падение цен на сырье приведет к сокращению прибылей компаний и дивидендной доходности акций из этого сектора. Кроме того, негативным фактором для отрасли может стать рост налоговой нагрузки. Фаворит: «Полюс» Аналитики отметили, что привлекательными в секторе остаются лишь акции золотодобытчиков, поскольку золото ведет себя не как обычный сырьевой товар.

Недвижимость

Рейтинг: «Частично продавать» В «Тинькофф Инвестициях» объяснили, что цены на новостройки в России сильно выросли, что снижает привлекательность нового жилья.

Промышленность

Рейтинг: «Все продавать» «Промышленный сектор представлен в России по большей части акциями «Аэрофлота», еще нескольких транспортных компаний и относительно неликвидными бумагами вроде КАМАЗа. Учитывая падение экономической активности в стране, остановку или уход иностранных предприятий, удачный момент для инвестиций в этот сектор пока еще не наступил», — объяснили столь негативную оценку эксперты. Расчетный показатель. Позволяет оценить уровень недооцененности или переоцененности активов рынком. Считается как отношение показателя, содержащего рыночную стоимость актива (капитализация, цена акции, стоимость бизнеса) с отчетным финансовым показателем (выручка, прибыль, EBITDA и др.). Недооцененность или переоцененность актива оценивается при сравнении значения мультипликатора с мультипликаторами конкурентов. Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. Подробнее Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее

Источник https://quote.rbc.ru/news/article/63ac4a3b9a7947bc72b8c4eb