страховое возмещение выплачивается в размере ущерба в пределах страховой суммы за вычетом франшизы

Статья 10. Страховая сумма, страховая выплата, франшиза

Информация об изменениях:

Федеральным законом от 23 июля 2013 г. N 234-ФЗ наименование статьи 10 изложено в новой редакции, вступающей в силу по истечении ста восьмидесяти дней после дня официального опубликования названного Федерального закона

Статья 10. Страховая сумма, страховая выплата, франшиза

ГАРАНТ:

См. комментарии к статье 10 настоящего Закона

Информация об изменениях:

Федеральным законом от 23 июля 2013 г. N 234-ФЗ в пункт 1 статьи 10 внесены изменения, вступающие в силу по истечении ста восьмидесяти дней после дня официального опубликования названного Федерального закона

Информация об изменениях:

Федеральным законом от 23 июля 2013 г. N 234-ФЗ в пункт 2 статьи 10 внесены изменения, вступающие в силу по истечении ста восьмидесяти дней после дня официального опубликования названного Федерального закона

2. При осуществлении страхования имущества страховая сумма не может превышать его действительную стоимость (страховую стоимость) на момент заключения договора страхования. Стороны не могут оспаривать страховую стоимость имущества, определенную договором страхования, за исключением случая, если страховщик докажет, что он был намеренно введен в заблуждение страхователем.

При осуществлении личного страхования страховая сумма или способ ее определения устанавливается страховщиком по соглашению со страхователем в договоре страхования.

Информация об изменениях:

Федеральным законом от 23 июля 2013 г. N 234-ФЗ в пункт 3 статьи 10 внесены изменения, вступающие в силу по истечении ста восьмидесяти дней после дня официального опубликования названного Федерального закона

Страховая выплата по договорам страхования производится в валюте Российской Федерации, за исключением случаев, предусмотренных пунктом 4 настоящей статьи, валютным законодательством Российской Федерации и принятыми в соответствии с ним нормативными правовыми актами органов валютного регулирования.

Страховщики не вправе отказать в страховой выплате по основаниям, не предусмотренным федеральным законом или договором страхования.

Информация об изменениях:

Информация об изменениях:

5. В случае утраты, гибели застрахованного имущества страхователь, выгодоприобретатель вправе отказаться от своих прав на него в пользу страховщика в целях получения от него страховой выплаты в размере полной страховой суммы.

Информация об изменениях:

Федеральным законом от 23 июля 2013 г. N 234-ФЗ в пункт 6 статьи 10 внесены изменения, вступающие в силу по истечении ста восьмидесяти дней после дня официального опубликования названного Федерального закона

6. При осуществлении личного страхования страховая выплата (страховая сумма) производится страхователю или лицу, имеющим право на получение страховой выплаты (страховой суммы) по договору страхования, независимо от сумм, причитающихся им по другим договорам страхования, а также по обязательному социальному страхованию, социальному обеспечению и в порядке возмещения вреда. В соответствии с условиями договора страхования страховщик в счет страховой выплаты (страховой суммы) вправе организовать оказание медицинских услуг застрахованному лицу и оплатить медицинские услуги, оказанные застрахованному лицу.

При осуществлении страхования жизни страховщик в дополнение к страховой сумме может выплачивать часть инвестиционного дохода страхователю или иному лицу, в пользу которого заключен договор страхования жизни.

Размер инвестиционного дохода, подлежащего распределению между договорами страхования жизни, предусматривающими участие страхователей или иных лиц, в пользу которых заключен договор страхования жизни, в инвестиционном доходе страховщика, определяется страховщиком. Порядок расчета указанного дохода и методика его распределения между договорами страхования жизни устанавливаются объединением страховщиков. Страхователь или иное лицо, в пользу которого заключен договор страхования жизни, вправе обратиться к страховщику за разъяснением порядка расчета причитающегося ему инвестиционного дохода.

7. При расторжении договора страхования жизни, предусматривающего дожитие застрахованного лица до определенного возраста или срока либо наступления иного события, страхователю возвращается сумма в пределах сформированного в установленном порядке страхового резерва на день прекращения договора страхования (выкупная сумма).

8. Организации и индивидуальные предприниматели обязаны предоставлять страховщикам по их запросам документы и заключения, связанные с наступлением страхового случая и необходимые для решения вопроса о страховой выплате, в соответствии с законодательством Российской Федерации.

Информация об изменениях:

Федеральным законом от 23 июля 2013 г. N 234-ФЗ статья 10 дополнена пунктом 9, вступающим в силу по истечении ста восьмидесяти дней после дня официального опубликования названного Федерального закона

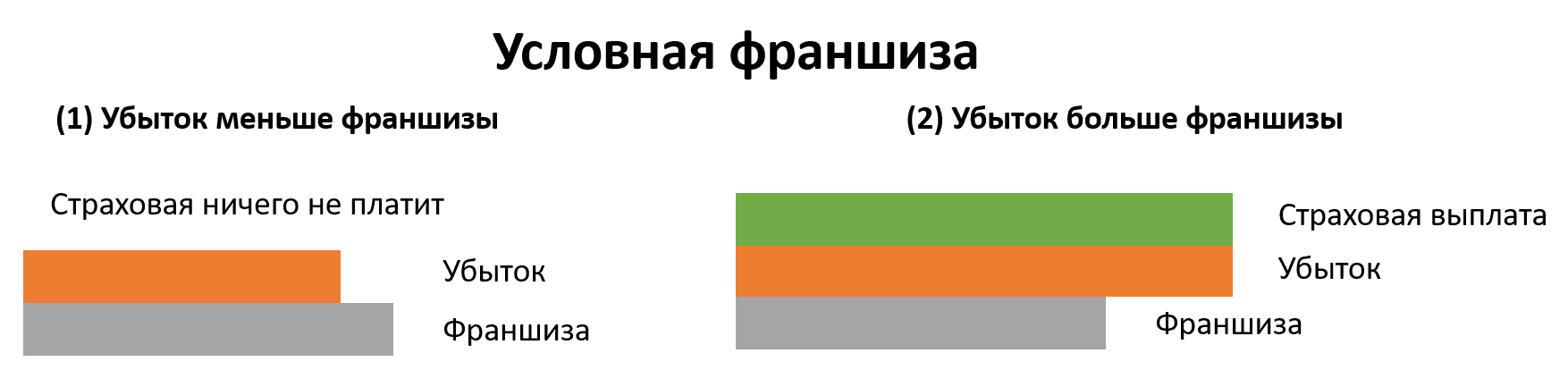

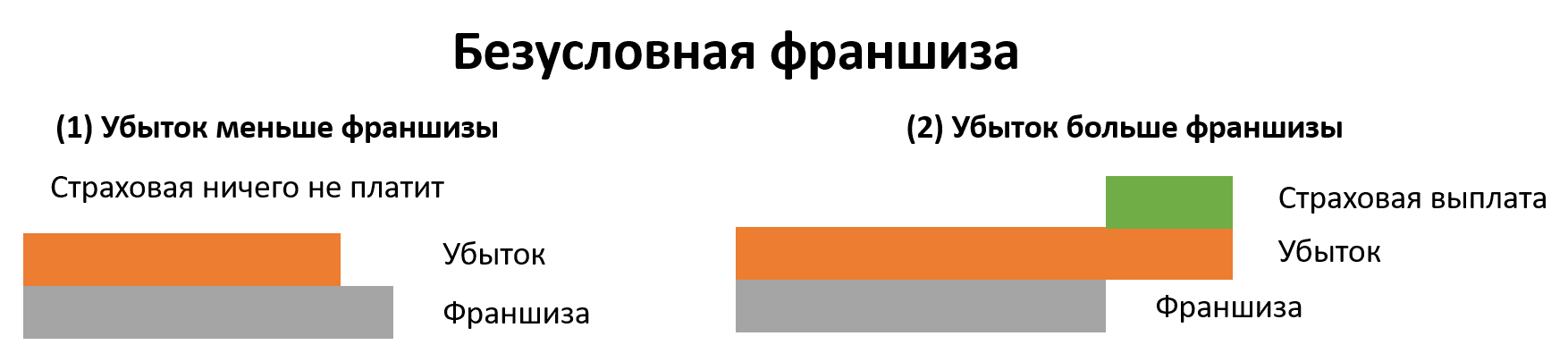

В соответствии с условиями страхования франшиза может быть условной (страховщик освобождается от возмещения убытка, если его размер не превышает размер франшизы, однако возмещает его полностью в случае, если размер убытка превышает размер франшизы) и безусловной (размер страховой выплаты определяется как разница между размером убытка и размером франшизы).

Договором страхования могут быть предусмотрены иные виды франшизы.

#оденьгахпросто: все о страховых полисах с франшизой

Полис с франшизой — это реальная возможность сэкономить в среднем около 30% стоимости страховки. Но не во всех случаях такая экономия окажется выгодной. Когда стоит разделить убытки со страховщиком?

Франшиза — это часть убытков, которую при наступлении страхового случая возмещает не страховая компания, а страхователь из своего кармана. Какой будет эта часть, оговаривается в договоре страхования: либо это определенный процент от страхового покрытия, либо фиксированная сумма.

Благодаря франшизе значительно сэкономят на страховании, например, автомобилисты. В СК «Согласие» по просьбе Банки.ру рассчитали стоимость полиса каско с франшизой и без нее на новый автомобиль Audi A6 стоимостью 3,5 млн рублей.

За полис без франшизы (страховая компания полностью покрывает убытки в случае ДТП или при наступлении других страховых случаев) владелец автомобиля заплатит 164 940 рублей. А с франшизой — когда часть убытка при наступлении страхового случая будет покрываться не страховой компанией, а самим автовладельцем — полис получится на несколько десятков тысяч рублей дешевле. Например, с динамической франшизой он обойдется в 145 462 рубля, с безусловной в размере 30 тыс. рублей цена составит 98 055 рублей, с безусловной в 50 тыс. рублей — 92 910 рублей.

Франшизы бывают разные

Видов франшиз существует множество: условная и безусловная, льготная и временная, франшиза со второго случая (или динамическая). Наиболее популярны безусловная и динамическая.

Безусловная — это когда страховая компания выплачивает разницу между суммой ущерба и франшизой. «Франшиза выгодна для клиентов тем, что снижает стоимость полиса каско, — говорит директор департамента андеррайтинга и управления продуктами СК «Согласие» Андрей Ковалев. — В нашей компании такая экономия может достигать 40—45% стоимости полиса без франшизы».

В «Ингосстрахе» благодаря франшизе страхователь может уменьшить стоимость полиса до 60% в зависимости от автомобиля и условий страхования. В среднем же экономия получается 15—30%.

Есть у франшизы и другие плюсы — например, экономия времени. В отличие от обычного полиса каско, когда автовладелец должен сообщать страховщику обо всех, даже самых незначительных повреждениях машины, обладатель полиса с франшизой может этого не делать. Он избавлен от необходимости сбора справок из ГИБДД о том, что произошло ДТП, либо получения документа из полиции о противоправных действиях третьего лица, если, например, машину повредили, пока она ждала хозяина у подъезда. Не нужно тратить время на вызов сотрудников правоохранительных органов, осмотр, заполнение документов и доставку их в страховую компанию.

Кроме того, мелкие повреждения не попадают в базу данных страховщиков, что положительно влияет на страховую историю. «Автовладельцы стали более внимательно относиться к своей страховой истории, потому что информация о большом количестве покрашенных деталей обесценивает автомобиль на вторичном рынке даже больше, чем наличие незначительных повреждений лакокрасочного покрытия», — отмечает директор дирекции розничного бизнеса компании «Ингосстрах» Виталий Княгиничев.

Есть свой интерес к франшизе и у страховых компаний, которые сокращают свои расходы на урегулирование мелких страховых случаев. И минимизируют мошенничество: у обладателя каско без франшизы, который обнаружил поцарапанный бампер, велик соблазн добавить повреждений, чтобы страховщик оплатил замену детали, а не покраску. Если у автомобилиста полис с франшизой, то царапины он будет закрашивать за свой счет, а страховщик о них даже не узнает. Зато в случае серьезного ДТП автомобиль восстановит страховщик.

Франшиза виновника

Размер франшизы автовладелец определяет по своему усмотрению, ориентируясь на финансовые возможности (когда у вас каско с франшизой, лучше иметь денежный запас на непредвиденный случай) и исходя из предложений страховщика. Если вы опытный автомобилист и риск серьезного ДТП по вашей вине минимальный, но, как говорится, обстоятельства на дороге бывают разные, можете смело приобретать каско с франшизой виновника. В этом случае у страховщиков действует принцип «не виноват — не плати», то есть франшиза действует, только когда ДТП произошло по вине застрахованного или виновник не установлен. Если вам повредили автомобиль в аварии, виновником которой вы не являетесь, страховщик восстановит машину полностью за свой счет и не возьмет франшизу. А если неизвестные повредили автомобиль, например, во время стоянки, то ремонт также выполнят в полном объеме, правда, уже с учетом вашей франшизы.

Очень удобна для автовладельцев франшиза со второго случая, или динамическая. Суть ее в том, что убытки после первого страхового случая полностью возмещает страховщик, а франшиза будет высчитываться из страховой выплаты со второго случая. Более того, она может увеличиваться при каждом новом обращении страхователя. Виталий Княгиничев говорит, что такие полисы позволяют автомобилистам экономить около 15% от премии по риску «ущерб». Например, страховая премия для VW Golf стоимостью 1,5 млн рублей без франшизы составляет 56 080 рублей. Если включить франшизу со второго случая в размере 11 тыс. рублей, то премия снизится почти на 8 тыс. рублей и составит 48 186 рублей. А если, например, включить франшизу по каждому случаю в размере 30 тыс. рублей, премия снизится до 35 028 рублей, то есть экономия составит более 20 тыс. рублей.

Не только в автостраховании

Наибольшее распространение полисы с франшизой получили именно в автостраховании. Хотя существуют они и в других видах страхования, например в туристическом. Популярность страховых продуктов с франшизой зависит от региона пребывания туриста. «Для некоторых стран франшиза включается во все полисы, хотя ее размер обычно невелик и составляет примерно 50 долларов, — объясняет Виталий Княгиничев. — В целом франшиза при страховании выезжающих за рубеж (ВЗР) используется нечасто, что связано с невысокой стоимостью страховки ВЗР».

Начальник управления андеррайтинга, поддержки продаж и сопровождения договоров в туристической индустрии страховой компании «Согласие» Ирина Носкова рассказывает, что в основном франшиза применяется для направлений массового туризма, например при поездках в Турцию, Таиланд, в рамках сотрудничества с туроператорами. Как правило, речь идет о безусловной франшизе. Стоимость полиса с франшизой ниже стоимости полиса, в котором ее нет. Многие страховщики используют ее для сокращения убыточности по массовым направлениям.

«Наличие франшизы в полисе страхования ВЗР означает самостоятельную оплату части расходов врачу / медицинскому учреждению при обращении за медицинской и иной помощью по договору страхования. Чаще всего размер безусловной франшизы может быть от 20 до 40 y. e.», — говорит она.

Франшиза не применяется при страховании граждан, выезжающих в Шенгенскую зону: таково требование консульств этих стран.

Встретить полисы с франшизой можно и в имущественном страховании, но нечасто. «В классическом страховании жилья физлиц, как правило, предусмотрена возможность применения франшизы, но на практике клиенты очень редко ее используют, — говорит Андрей Ковалев. — Причина в том, что в этом случае франшиза не столь сильно влияет на снижение тарифа, как в автостраховании. А в ипотеке, с учетом требований банков к страховому покрытию, франшиза в типовых договорах не используются вообще».

Франшиза в страховании

Какие существуют виды франшизы в страховании?

Франшиза в страховании бывает условной и безусловной.

Условная льгота предусматривает страховую невыплату, если убыток по случаю не выходит за рамки установленной франшизы. И наоборот: если выплата превышает франшизу, то сумма убытка подлежит полному возмещению.

Вариант 1. Страховой случай произошел на сумму 900 руб. Страховщик не несет никаких выплат, так как сумма убытка меньше франшизы.

Вариант 2. Убыток по случаю составил 9000 руб. Страховая компания выплачивает его в полном объеме, так как убыток больше франшизы.

Вариант 1. Убыток по случаю составил 800 руб. Страховщик не несет выплат, так как убыток меньше оговоренной франшизы.

Размер страховой суммы в зависимости от вида франшизы, заключенной на сумму 1000 руб. на примере можно показать и в таблице

(30% от суммы убытка)

Плюсы франшизы в страховании

Франшиза в договоре страхования бывает нескольких видов:

Страховая франшиза привносит дополнительные условия в соглашение, которые помогут ему стать более привлекательным клиенту и страховой компании. Если вы разберетесь в ее расчете, то сможете сделать страховые выплаты наиболее выгодными для себя, снизив сумму затрат по выплате страховки.

Франшиза при страховании

Франшиза (фр. franchise – льгота) при страховании – это часть ущерба, не выплачиваемая страховой компанией при наступлении страхового случая. Наличие франшизы и ее размер должны быть предусмотрены в договоре страхования. Франшиза может быть выражена как доля в процентах от страховой суммы либо убытка или как абсолютная величина в денежном выражении.

Различают несколько видов франшиз.

При условной франшизе страховое возмещение не выплачивается, если размер ущерба не превышает установленный договором размер франшизы. В случае превышения данной величины страховое возмещение выплачивается в полном объеме.

Безусловная франшиза во всех случаях предусматривает вычет установленного договором размера франшизы из суммы страхового возмещения.

При временной франшизе принимается во внимание срок действия оговоренного обстоятельства. В случае его окончания страхователь имеет право на полную страховую выплату. Выплата не производится, если страховой случай происходит раньше указанного срока. Если тип временной франшизы (условная или безусловная) не определен, она считается условной.

Высокая франшиза (от 100 тыс. долларов) предусмотрена для крупных договоров имущественного страхования. Суть высокой франшизы состоит в том, что сначала страховщик возмещает убыток сразу в полном объеме, а после восстановления имущества он получает от страхователя компенсацию в размере франшизы.

Динамическая франшиза – это вид франшизы, при котором сумма ущерба, не подлежащего возмещению страховщиком, изменяется. Структура динамической франшизы отличается в разных компаниях.

Наличие франшизы удешевляет стоимость полиса, но в большинстве случаев стоит быть готовым к тратам собственных средств при наступлении страхового события.

Экономим на страховке с помощью франшизы

Что такое франшиза?

Потребители чаще всего не знают, что такое франшиза, думая, что это просто скидка. Конечно, применение франшизы позволяет снизить стоимость полиса, прилично сэкономить на страховке. Но важно понимать, что полис с франшизой предполагает снижение цены взамен того, что при возникновении страхового случая, часть убытка не будет возмещена. Таким образом, франшиза в страховании – это часть страхового возмещения, которую клиент оплачивает самостоятельно.

Можно взять в качестве примера сегмент автострахования и говорить о применении франшизы в каско. Если обычно вы ездите аккуратно и рассчитываете, что страховой полис может и не пригодиться, то франшиза вполне ваш вариант. Вы заплатите за страховку небольшую сумму. В то же время, если страховой случай все-таки произойдет, вы можете быть уверены в том, что страховка, пусть и за вычетом франшизы, покроет ущерб.

Предлагая клиентам полисы с франшизой, страховщики, в свою очередь, привлекают значительно больше клиентов, чем если бы такой возможности снизить стоимость страхового полиса не было.

Виды франшиз

Франшизы разделяют на несколько видов. Бывают условная франшиза, безусловная и динамическая. Остановимся на каждой из них подробнее.

Условная франшиза. Страховщик указывает в договоре определённую величину франшизы. Например, вы получили ущерб, возмещение по которому составило бы 1 тысячу рублей. При этом размер установленной франшизы выше. В таком случае вы не получите возмещение ущерба. Однако, если ущерб превысил сумму франшизы, то страховая компания покроет его целиком.

Безусловная франшиза. Такая франшиза не выплачивается клиенту и действует на протяжении всего срока договора страхования. Например, в страховой компании «Согласие» франшиза по каждому страховому случаю позволяет экономить на стоимости каско до 40%. Франшиза не применяется в случае, если в ДТП водитель застрахованного авто невиновен, а виновное лицо установлено. Также франшиза не действует при повреждении стекол, рассеивателей фар / фонарей в случае их ремонта на СТОА вместо замены.

Динамическая франшиза. Это вид безусловной франшизы, которая применяется не с первого страхового события, а только со второго или третьего. С каждым новым убытком размер динамической франшизы может увеличиваться. Например, вы выбрали динамическую франшизу, заключив договор каско в страховой компании «Согласие». При заявлении первого события франшиза составит 0% от страховой суммы, второго события – 15 тысяч рублей.

В каких видах страхования встречается франшиза

Полисы с франшизой наиболее популярны в автостраховании, но существуют и во многих других видах страхования. Например, в страховании путешественников. В этом случае вам придется самостоятельно оплатить часть расходов при обращении за медицинской помощью в поездке.

Используется франшиза и в страховании имущества (квартир и домов), но не так часто. Все дело в том, что франшиза при страховании квартир и домов не влияет на стоимость полиса так существенно как в автостраховании.

Плюсы и минусы страховки с франшизой

Преимущества для страхователей

Главное преимущество полиса с франшизой для страхователя – снижение стоимости страховки. Кроме того, для таких полисов сроки оформления сокращенные, документов, которые необходимо предоставить для страховой, как правило, меньше. Это логично: страховая компания по упрощенной системе оформляет страховые полисы, которые накладывают на нее меньше ответственности.

Сокращение сроков оформления и количества документов. Так как страховая компания по полису с франшизой меньше рискует своими финансами, то и оформлять такой полис проще. Часто на это требуется меньше документов, а проверка идёт быстрее.

Преимущества для страховой компании

При страховом случае компания платит меньшую сумму, чем по договору без франшизы, а иногда не платит вовсе.

Недостатки для страхователя

Возмещение при страховом случае меньше, чем по страховке без франшизы. Иногда оно отсутствует полностью.

Недостатки для страховой компании

Страховка с франшизой стоит дешевле, страховая компания получает меньше денег. Это главный минус.

Вывод

Решить для себя нужно ли вам заключать договор страхования с франшизой можно, если думать не о моментальной выгоде. Оцените, насколько высоки ваши риски в страховой период. Наконец, обращайтесь только к проверенным страховщикам. Исчерпывающую информацию вы можете получить у страховых консультантов компаний. Опытный менеджер поможет вам принять окончательное решение о том, какой полис выбрать – с франшизой или без нее. Сайт компании должен содержать подробную информацию о том, как действует полис с франшизой. На сайтах страховщиков полис купить удобно и быстро – вы можете сделать это онлайн, не выходя из дома.

Источник https://windowskod.ru/strahovoe-vozmeschenie-vyplachivaetsya-v-razmere-uscherba-v-predelah-strahovoy-summy-za-vychetom-franshizy